住房的金融属性及其定价机制

住房市场跟老百姓的生活息息相关,是社会关注度最高的市场之一。正因为如此,它也是一个争议极大的市场,出于各种各样的舆论目的,其背后有形形的理论或讨论范式。

我们并不缺少听起来有些道理或感人肺腑的范式,我们缺少符合市场基本规律的范式。

这篇文章打算用一个有些迂回的方式来研究住房的定价机制——先借鉴股票和债券的定价机制,然后,再绕回住房市场。

在债券市场有一个司空见惯的现象:我们能看到30年和50年的国债,但是,我们却无法看到30年的信用债。

背后的原因也很简单,因为企业的平均寿命太低了,比狗的平均寿命还低。随机抽取一个企业,在30年的尺度里,注定是要出幺蛾子的。

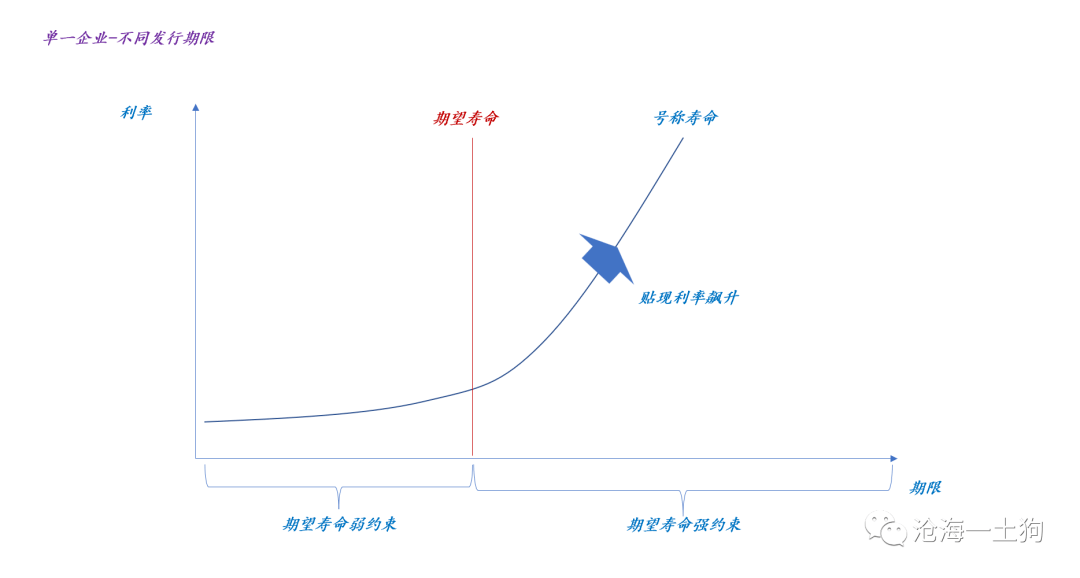

这时有一个有趣的问题,如果一家公司硬要发一只30年信用债,利率该定到多少呢?

这个问题有些无理取闹,但有重大的理论意义。不少人会采取以下算法——算法x:

假设此类企业的平均预期寿命是5年,那么,他对应的票面利率是25%。两种算法的结果天差地别。

问题的关键点在于企业的期望寿命。若企业的期望寿命特别长,x和y是等价的;若企业的期望寿命过短,x就是错的,一定要采用算法y。

事实上,我们所看到的市场已存在幸存者偏差了:每一类企业大部分会选择低于其期望寿命的发行期限。

正是由于样本被选择过,我们反而会感受不到期望寿命的重要之处。我们只会看到一个现象:普通企业发3-5年的信用债,铁道和中石油发10-15年的信用债,国家能发30-50年的债券。

虽然我们没办法在债券市场观察到30年信用债,股票市场里却比比皆是。这是因为每一只股票的期限都超过了30年,因为他们的名义寿命是永远。

我们大家可以把“期望寿命会限制债券久期”这个规律运用到股票之上。于是,我们会惊奇地发现:在债券市场,大家用贴现率;在股票市场大家用市盈率;二者又是等价的。

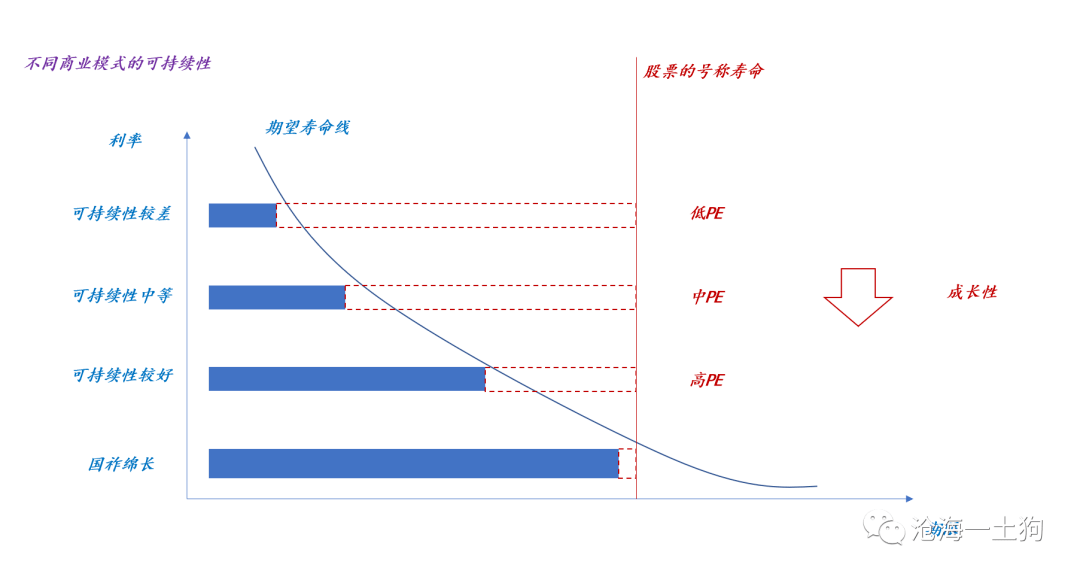

不同的商业模式隐含了不同的风险,使得当期现金流的可持续性不同;久期、期望寿命、市盈率等指标,均是来刻画现金流可持续性的。

如上图所示,在旧的商业模式下,a企业有巨大的经营风险,它的期望寿命不超过5年,于是,它的贴现率为25%,对应市盈率仅为4倍 ;一旦a企业通过某种商业模式改进让它的期望寿命升高到16.14年,那么,贴现率会降低到5%,对应市盈率会升高到20倍。

虽然每只股票的名义寿命都是永远,为了方便计算,我们可以把他们的名义寿命设置为30年,在30年的时间窗口下观察业务模式的可持续性,久期和市盈率这类指标反馈的就是其业务模式的可持续性。

事实上,不同商业模式的可持续性是不一样的,可持续性越差的越要给低PE,反之,给高PE。

以地产行业为例,其业务模式高杠杆高风险,所以,期望寿命就低,我们已在过去几年见识到了这种经营风险了;但是,高端白酒却不同,没什么杠杆,高毛利,自由现金流也极其充沛,更不要说to c以及品牌护城河了。

也就是说,虽然大家的名义寿命都是永远,但是,你相信一个头部的消费企业比头部的地产企业要活得久,毕竟一个稳如老狗,另一个一直在冒险。

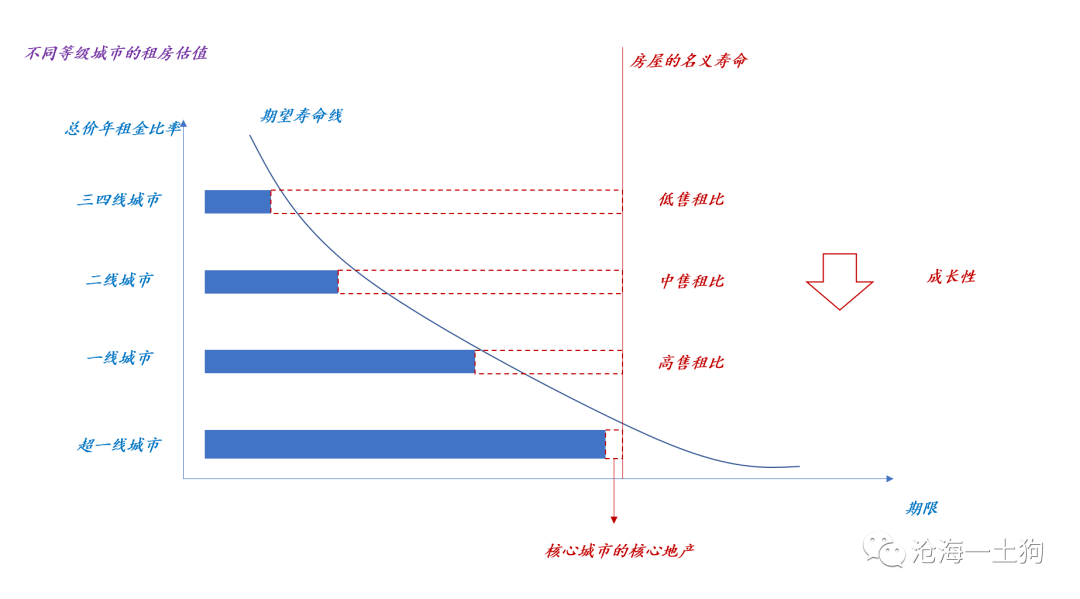

对于不同城市的住房,其年租金的久期是不一样的,因为城市的能级不一样,有的城市蒸蒸日上,年租金的可持续性好,于是久期高;有的城市江河日下,年租金的可持续性差,于是久期低。

超一线城市是一个国家经济的核心,几乎跟整个国家共享国祚,所以,超一线城市住宅的估值水平最高,50倍的售租比是家常便饭。但是,三四线城市却不同,随着经济的发展,这些城市有可能会被周边的大城市吸收掉,其住宅的售租比就比较低。

于是,我们大家可以得到一个有些反直觉的结论:售租比高,隐含了较低的信用风险;售租比低,反而隐含了较高的信用风险。

此外,有了住房的定价模型之后,我们就可以把住房的居住属性和金融属性剥离开来:年租金反馈房屋的居住属性,售租比反馈房屋的金融属性。前者更侧重于民生问题,后者更侧重于金融风险问题和区域 发展平衡问题。

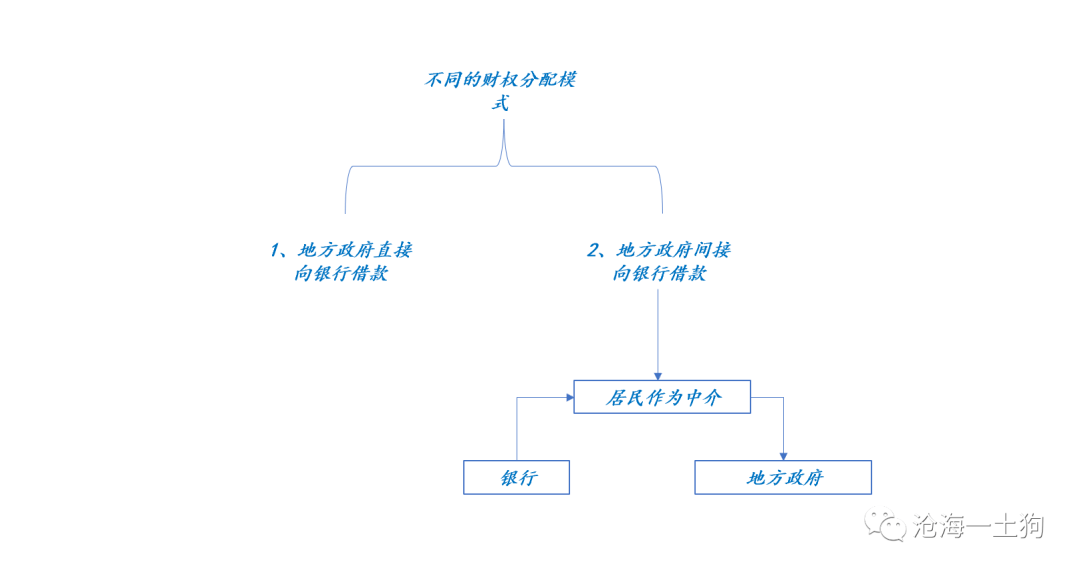

一直以来,由于范式的混乱,土地财政机制承担了很多不恰当的批评。有了合理的范式之后,我们就能给土地财政一个更为公允的评价。

之前地方政府可以直接向银行借贷,制造了很大的隐性债务问题;之后地方政府只能间接地向银行借贷,他们必通过一个媒介——居民。在新的模式下,居民起到了一个裁判的作用,一个城市经营得好,居民迁入,这个城市能获得更加多的融资;一个城市经营得不好,居民迁出,这个城市所能获得的融资减少。

新模式充分的利用了市场,利用了要素的流动来妥善分配信贷资源,相较于旧模式是一个巨大的进步。

但是,这种模式也容易给地方政府一种不恰当的激励:拉人进来盖房子——融到更多的钱——拉来更多人盖更多的房子。

这实际上是一种庞氏行为,如果中央不搞“高水平发展”,强调GDP质量,这种庞氏行为会制造大量的鬼城和金融风险。

然而,借助股票的定价模型,把住房等价为企业股票,把地方政府等价为上市公司,我们就可以有更清晰的观察。

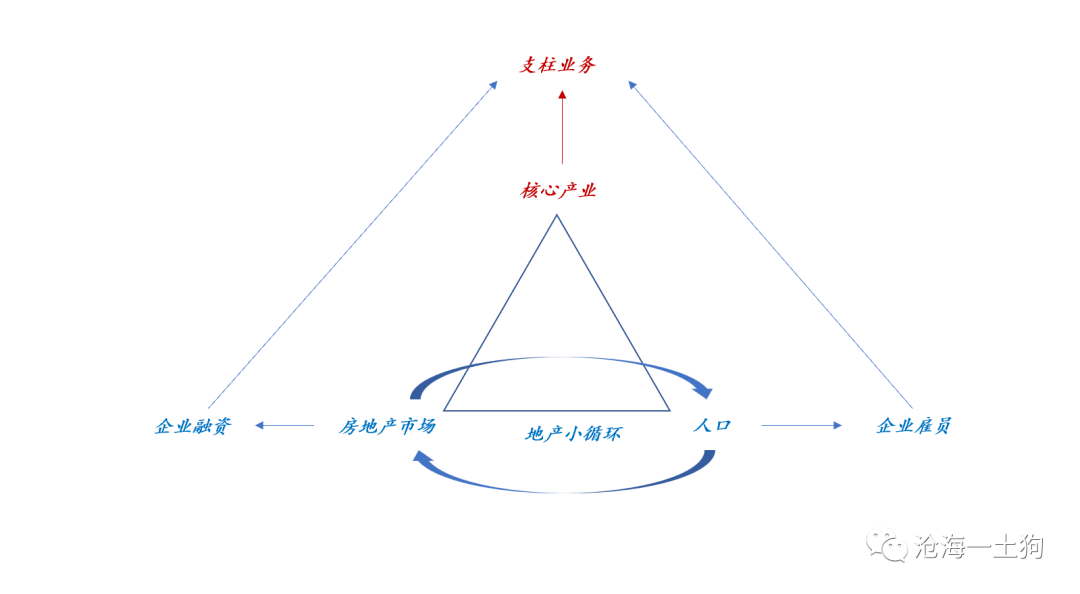

如上图所示,对于地方政府而言,庞氏模式是:搞房地产市场和人口的小循环;对公司而言,庞氏模式是:搞融资和雇员的小循环,如果增加雇员能提升公司融资能力。

这种小循环模式总有破灭的一天,因为,它是孤立的系统;一旦庞氏转不下去了,所有问题都要爆发出来。

良性的模式是大循环模式,地方政府靠地产融资去支持核心产业,核心产业创造更多就业岗位以吸引更多人口,更多人口带来更加繁荣的房地产市场。

这种大循环才是可持续的,因为它靠核心产业加入了国内大循环和国际大循环,它依托的是一个开放系统。

放到企业层面,道理更简单:无论是融资,还是雇佣员工,都应该服务于支柱业务,否则,这个企业注定是要完蛋的。

因此,土地财政本质上是一个中性的工具,作用的好坏完全取决于地方政府怎么样去使用这个工具,是玩小循环还是玩大循环。

对于一个企业来说,其命脉是它的商业模式和市场分工;对于一个城市来说,其命脉是产业分工深度,以及其产业分工在国内国外双循环中所处的地位。

市场是极其有效的,祂会按照信用债的定价逻辑去评估住宅背后的东西——城市的产业分工情况,然后,精准地给出相应的估值。

不幸的是,这种资源分配模式会导致极强的马太效应:产业差的城市,拿不到什么融资,难以改善经营环境,于是,很难吸引来新的产业,陷入恶性循环。

所以,区域发展不平衡和金融风险是交织在一块的。区域发展得越不平衡,总系统所蕴含的金融风险越大。

从全国层面来看,无论是地产的问题,还是金融杠杆的问题都只是表象,更为本质的问题还是区域发展不平衡的问题。更为要命的是,区域发展不平衡的问题只会加剧,无法靠市场自发修复。

在制度经济学里有一则小笑话:一夫一妻制并不是为保护女人,而是为保护男人;其实,限购也是类似的逻辑,一线和超一线限购是为保护周边城市,避免系统失衡进展得太快。

然而,限购只能解决一部分失衡问题,更为本质的解决方案来源于全国一盘棋的产业规划。

3、住宅的价格能分解为:年租金和售租比,前者是民生问题,后者是金融问题和区域发展平衡问题;

6、一个城市地产市场的发展应该嵌入到“地产——支柱产业——人口”的大循环中;

7、中国地产市场的发展状况取决于中国产业在全球市场的竞争力,并不取决于中国的人口结构,因为只要中国能提供足够优质的工作岗位,会有大量移民涌入,思维不要那么封闭;

10、无论是国际产业分工的问题,还是国内产业分布的问题,才是一切问题的根源;